本期觀點(diǎn):供需相持 箱體震蕩

時(shí)間:2013-9-1—2013-9-30

關(guān)鍵詞:資金 需求 產(chǎn)量 成本

新干線編者注:本文為西本新干線特邀分析文稿,作者授權(quán)西本新干線及其合作者刊登本作品,相關(guān)媒體及網(wǎng)站轉(zhuǎn)載本文請(qǐng)務(wù)必標(biāo)明本文出處為西本新干線( www.96369.net )或其相關(guān)合作者。本文觀點(diǎn)純屬特邀作者個(gè)人意見(jiàn),與本網(wǎng)站立場(chǎng)無(wú)關(guān),據(jù)此操作,風(fēng)險(xiǎn)自擔(dān)。非常感謝您對(duì)我們的支持。

本期導(dǎo)讀:

●行情回顧:8月鋼價(jià)沖高回落,多空力量基本均衡;

●供給分析:粗鋼日產(chǎn)量連降三月,去庫(kù)存化成效明顯;

●需求分析:終端需求釋放顯露疲態(tài),房地產(chǎn)投資增速回升;

●成本分析:進(jìn)口礦價(jià)創(chuàng)近5個(gè)月新高,鋼廠價(jià)格上調(diào)為主;

●宏觀分析:宏觀經(jīng)濟(jì)企穩(wěn)回升,資金層面緊張加劇;

●綜合觀點(diǎn):9月份國(guó)內(nèi)鋼價(jià)走勢(shì)較為微妙,一方面隨著傳統(tǒng)消費(fèi)旺季的到來(lái),房地產(chǎn)、鐵路投資增速有望繼續(xù)加快,國(guó)內(nèi)鋼市去庫(kù)存化的局面有望延續(xù);另一方面市場(chǎng)對(duì)于美國(guó)QE退出的情緒升溫,以及9月處于三季度末,市場(chǎng)資金緊張局面很可能加劇,國(guó)內(nèi)市場(chǎng)心態(tài)普遍謹(jǐn)慎。9月份國(guó)內(nèi)鋼價(jià)或?qū)㈦y有明確的趨勢(shì)性行情,將以窄幅箱體震蕩為主。

行情回顧:8月鋼價(jià)沖高回落

一、行情回顧篇

跟7月鋼市勢(shì)如破竹、淡季逆勢(shì)上漲230元/噸相比,8月鋼市則進(jìn)入了底氣不足、上漲乏力的調(diào)整期。截至8月29日,西本指數(shù)收在3640元/噸,較上月末上漲20元/噸。粗鋼產(chǎn)量出現(xiàn)回升、終端需求持續(xù)回落、資本市場(chǎng)重回調(diào)整是制約鋼價(jià)表現(xiàn)的主要因素。

從需求層面來(lái)看,西本新干線監(jiān)測(cè)的農(nóng)歷6月(7.8-8.6)終端采購(gòu)量環(huán)比增長(zhǎng)8.1%,同比增長(zhǎng)28.29%。整體7月的需求尚可,不過(guò)8月以來(lái)成交連續(xù)回落,除高溫天氣對(duì)下游采購(gòu)、施工的客觀影響之外,價(jià)格的過(guò)快拉高也不利于下游需求的持續(xù)釋放。不過(guò)整體來(lái)看,在產(chǎn)量高位的基礎(chǔ)上,社會(huì)庫(kù)存和鋼廠庫(kù)存卻在連續(xù)下降,今年1-7月的粗鋼表觀消費(fèi)量達(dá)到8%以上,可以認(rèn)為整體需求表現(xiàn)不錯(cuò),淡旺季落差不明顯。

從供給層面來(lái)看,統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,今年5、6、7月份全國(guó)粗鋼日均產(chǎn)量環(huán)比分別回落1.2%、0.33%和2.1%,產(chǎn)量連續(xù)三月下滑,但回落幅度均不大。同時(shí),中鋼協(xié)統(tǒng)計(jì)的8月上旬重點(diǎn)企業(yè)粗鋼日均產(chǎn)量達(dá)到176.46萬(wàn)噸,環(huán)比大幅回升5.5%,創(chuàng)下歷史新高;8月中旬重點(diǎn)企業(yè)粗鋼日均產(chǎn)量環(huán)比回落1.45%至173.9萬(wàn)噸,仍保持在較高水平。表明在利潤(rùn)好轉(zhuǎn)、訂單上升的背景下,鋼廠生產(chǎn)積極性大幅提升,產(chǎn)能利用率迅速跟進(jìn),無(wú)論是對(duì)市場(chǎng)心理層面還是后期供給層面,都造成了一定壓力。

最后從成本層面來(lái)看,本月進(jìn)口礦和鋼坯價(jià)格沖高回落,廢鋼和焦炭底部回升,綜合成本漲幅較上月有所減緩。不過(guò),考慮到目前鋼廠原料庫(kù)存以及港口庫(kù)存都不算高位,且隨著需求旺季產(chǎn)能利用率的進(jìn)一步提升,后期或有新一輪補(bǔ)庫(kù)需求釋放,所以下月原料價(jià)格或仍將堅(jiān)挺運(yùn)行,回調(diào)空間有限,對(duì)鋼價(jià)走勢(shì)仍能形成一定支撐。

從宏觀層面來(lái)看,近期周期行業(yè)出現(xiàn)普遍好轉(zhuǎn),除PPI降幅收窄,下游基建、房產(chǎn)投資升溫,制造業(yè)PMI數(shù)據(jù)環(huán)比回升等宏觀數(shù)據(jù)佐證之外,微觀的集裝箱運(yùn)價(jià)、鐵路貨運(yùn)周轉(zhuǎn)量、發(fā)電量也有所印證,周期性行業(yè)的好轉(zhuǎn)一定程度上來(lái)自于需求的復(fù)蘇,更大程度上還是補(bǔ)庫(kù)需求的推動(dòng)。考慮到下半年政策面更大程度是在保經(jīng)濟(jì)增長(zhǎng)下限的基礎(chǔ)上出臺(tái)微刺激政策,大規(guī)模、實(shí)質(zhì)性的刺激政策仍難出現(xiàn),同時(shí)還需要警惕9月下旬美國(guó)QE退出以及四季度國(guó)內(nèi)流動(dòng)性收緊的風(fēng)險(xiǎn)。所以當(dāng)前市場(chǎng)推漲極為謹(jǐn)慎。

綜上, 8月鋼價(jià)已經(jīng)推漲無(wú)力,在那么即將到來(lái)的9月,旺季行情是否會(huì)上演?政策層面將釋放出怎樣的信號(hào)?市場(chǎng)供需情況如何?庫(kù)存拐點(diǎn)會(huì)不會(huì)到來(lái)?帶著諸多問(wèn)題,一起來(lái)看9月滬上建筑鋼材行情分析報(bào)告。

供給分析:8月粗鋼產(chǎn)量上升,社會(huì)庫(kù)存持續(xù)下降

●社會(huì)庫(kù)存連續(xù)5月回落

●7月粗鋼日均產(chǎn)量繼續(xù)回落

●7月我國(guó)鋼材出口略有回落

●下月建筑鋼材產(chǎn)能釋放預(yù)期

二、供給分析篇

1、國(guó)內(nèi)建筑鋼材庫(kù)存現(xiàn)狀分析

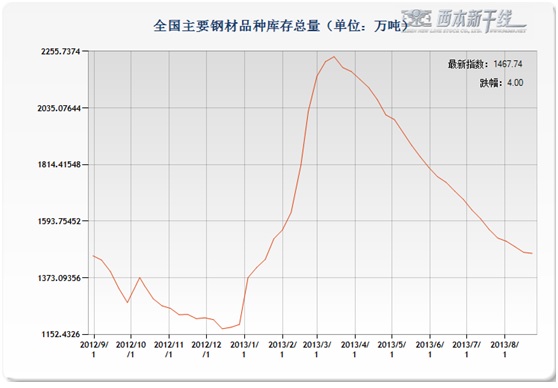

西本新干線監(jiān)測(cè)庫(kù)存數(shù)據(jù)顯示,截止至8月23日,全國(guó)35個(gè)主要市場(chǎng)五大鋼材品種庫(kù)存總量為1467.74萬(wàn)噸,連續(xù)23周下降,累計(jì)下降幅度達(dá)到34.33%,目前的庫(kù)存水平較去年同期同口徑已經(jīng)下降10%左右。無(wú)論跟過(guò)去五年間從13周到21周不等的減倉(cāng)時(shí)間相比,還是跟12%到27%不等的減倉(cāng)幅度相比,今年長(zhǎng)達(dá)5個(gè)月,接近35%的庫(kù)存降幅都居于首位。同時(shí)今年1-7月日均粗鋼產(chǎn)量達(dá)到215萬(wàn)噸,再創(chuàng)歷史新高水平,由此得出的今年1-7月的粗鋼表觀消費(fèi)量增速高達(dá)8.1%,遠(yuǎn)高于去年全年3.8%的增速,說(shuō)明下游需求整體消化尚可。

另從鋼廠庫(kù)存情況來(lái)看,中鋼協(xié)數(shù)據(jù)顯示,截至8月上旬末,全國(guó)重點(diǎn)鋼企鋼材庫(kù)存降至1216.2萬(wàn)噸,不僅創(chuàng)下自2月份以來(lái)的新低,并且已經(jīng)低于去年同期水平,同比下降24萬(wàn)噸。8月中旬末,重點(diǎn)鋼企鋼材庫(kù)存又環(huán)比回升5.47%至1282.69萬(wàn)噸。目前重點(diǎn)鋼企的鋼材庫(kù)存量較3月中旬的高點(diǎn)已累計(jì)回落11.6%,在產(chǎn)量保持高位的情況下,表明當(dāng)前貿(mào)易商訂貨以及下游訂單情況表現(xiàn)總體較為理想。

2、 國(guó)內(nèi)鋼材供給現(xiàn)狀分析

從鋼廠生產(chǎn)情況來(lái)看,國(guó)家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,7月份我國(guó)粗鋼產(chǎn)量6547萬(wàn)噸,同比增長(zhǎng)6.2%;粗鋼日均產(chǎn)量211.19萬(wàn)噸,環(huán)比下降2.01%,5月、6月、7月全國(guó)粗鋼日均產(chǎn)量環(huán)比分別回落1.2%、0.33%和2.01%,連續(xù)三月下滑。1-7月累計(jì)粗鋼產(chǎn)量45580萬(wàn)噸,同比增長(zhǎng)7.1%,日均粗鋼產(chǎn)量為215萬(wàn)噸。數(shù)據(jù)顯示,在5、6月虧損加劇,6月全行業(yè)虧損的背景下,鋼廠檢修減產(chǎn)行為明顯增多,造成了7月市場(chǎng)階段性供需失衡、規(guī)格短缺,從而有力推動(dòng)了鋼價(jià)淡季上漲。

不過(guò),7月單月鋼價(jià)反彈力度達(dá)到230元/噸,單月漲幅接近7%,鋼廠利潤(rùn)普遍回升,訂單情況亦明顯好轉(zhuǎn),從而推動(dòng)了8月以來(lái)產(chǎn)量的迅速跟進(jìn),尤其是重點(diǎn)大中型企業(yè)粗鋼日產(chǎn)水平環(huán)比大幅增長(zhǎng)5.5%而創(chuàng)下歷史新高。中鋼協(xié)最新數(shù)據(jù)顯示,8月中旬重點(diǎn)粗鋼日均產(chǎn)量173.90萬(wàn)噸,環(huán)比下降1.45%;預(yù)估全國(guó)日均產(chǎn)量211.81萬(wàn)噸,環(huán)比下降1.19%。如果后期國(guó)家環(huán)保治理方面力度不能進(jìn)一步增強(qiáng),那么隨著需求旺季的來(lái)臨,鋼廠產(chǎn)能利用率只會(huì)進(jìn)一步提升,后期市場(chǎng)供給壓力將繼續(xù)加大。

3、國(guó)內(nèi)鋼材進(jìn)出口現(xiàn)狀分析

海關(guān)總署最新數(shù)據(jù)顯示,2013年7月我國(guó)出口鋼材515萬(wàn)噸,較上月減少14萬(wàn)噸,連續(xù)三月環(huán)比下滑,同比增長(zhǎng)19.21%;1-7月,我國(guó)出口鋼材3583萬(wàn)噸,同比增長(zhǎng)13.7%。

7月,我國(guó)進(jìn)口鋼材118萬(wàn)噸,較上月增加10萬(wàn)噸,同比增長(zhǎng)1.72%;1-7月,我國(guó)進(jìn)口鋼材801萬(wàn)噸,同比下降1.3%。

1-7月,我國(guó)鋼坯無(wú)出口。7月進(jìn)口鋼坯5萬(wàn)噸,1-7月進(jìn)口鋼坯34萬(wàn)噸,同比增長(zhǎng)54.5%。

7月,我國(guó)進(jìn)口鐵礦砂及其精礦7314萬(wàn)噸,較上月增加1084萬(wàn)噸,同比增長(zhǎng)26.39%;1-7月,我國(guó)進(jìn)口鐵礦砂及其精礦45723萬(wàn)噸,同比增長(zhǎng)8%。當(dāng)月,鐵礦砂進(jìn)口均價(jià)為每噸118.5美元,同比下跌12.2%。

7月,我國(guó)出口焦炭53萬(wàn)噸,較上月減少1萬(wàn)噸。1-7月累計(jì)出口焦炭204萬(wàn)噸,同比增長(zhǎng)194.7%。

從進(jìn)出口情況來(lái)看,隨著國(guó)內(nèi)鋼價(jià)快速上漲造成的出口價(jià)格優(yōu)勢(shì)減弱以及國(guó)外市場(chǎng)進(jìn)入夏休造成的需求回落,我國(guó)鋼廠出口已經(jīng)連續(xù)三月回落,不過(guò)1-7月,我國(guó)出口鋼材同比增長(zhǎng)13.7%,凈出口創(chuàng)歷史次高記錄,今年上半年無(wú)論是總量還是增速都處于歷史偏高水平。可以認(rèn)為日本和歐美等主要經(jīng)濟(jì)體需求的復(fù)蘇,對(duì)于國(guó)內(nèi)鋼材出口轉(zhuǎn)移提供了一定條件。

此外,在粗鋼產(chǎn)量剛性釋放以及前期進(jìn)口礦低價(jià)的疊加推動(dòng)下,7月鐵礦石進(jìn)口創(chuàng)下歷史新高水平。此外值得注意的是,下半年外礦供給將較上半年明顯增長(zhǎng),三季度有望增量1400萬(wàn)噸,四季度有望增量3000萬(wàn)噸,疊加9、10月鋼材需求季節(jié)性回升,推動(dòng)粗鋼產(chǎn)量持續(xù)高位,預(yù)計(jì)后期鐵礦石進(jìn)口仍將保持高位。值得注意的是,今年前七個(gè)月進(jìn)口鐵礦石均價(jià)129.49美元/噸,考慮到海關(guān)統(tǒng)計(jì)價(jià)格與礦山招標(biāo)價(jià)格的時(shí)滯,預(yù)計(jì)8月份鐵礦石進(jìn)口價(jià)格將有顯著上漲。

4、 下月建筑鋼材供給預(yù)期

綜合來(lái)看,近期國(guó)家在環(huán)保治理方面并無(wú)進(jìn)一步強(qiáng)有力的政策出臺(tái),隨著鋼廠利潤(rùn)回升以及訂單好轉(zhuǎn),8月份國(guó)內(nèi)鋼廠開(kāi)工率已明顯上升,尤其是大鋼廠的開(kāi)工率在8月上旬創(chuàng)下歷史新高。9月份隨著需求的季節(jié)性回暖,國(guó)內(nèi)鋼鐵企業(yè)增產(chǎn)沖動(dòng)依然較強(qiáng),粗鋼產(chǎn)量仍將保持在較高水平。

需求分析:9月份終端需求釋放或?qū)⒂兴鲩L(zhǎng)

●8月滬建筑鋼材需求釋放略有下滑

●7月全國(guó)基建以及房產(chǎn)投資額度分析

●預(yù)計(jì)9月建筑鋼材市場(chǎng)需求將有所增長(zhǎng)

三、 需求形勢(shì)篇

1、滬上建筑鋼材銷(xiāo)量走勢(shì)分析

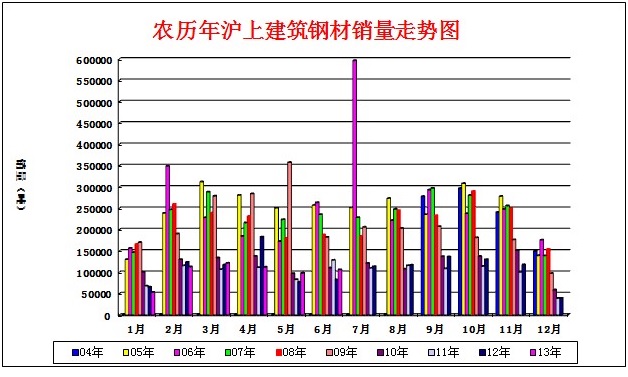

從傳統(tǒng)銷(xiāo)售數(shù)據(jù)組合來(lái)看(如上圖),西本新干線商品現(xiàn)貨交易平臺(tái)的監(jiān)測(cè)數(shù)據(jù)顯示,,農(nóng)歷6月(7.8-8.6)終端采購(gòu)量環(huán)比增長(zhǎng)8.1%,同比增長(zhǎng)28.29%。不過(guò)自7月下旬以來(lái)出貨量連續(xù)回落,高溫之下的需求淡季效應(yīng)有所體現(xiàn)。

2、國(guó)內(nèi)建設(shè)投資額度分析

從上海投資額度來(lái)看,1-7月,上海固定資產(chǎn)投資2794.79億元,比去年同期增長(zhǎng)12%。三大投資領(lǐng)域中,城市基礎(chǔ)設(shè)施完成投資464.79億元,增長(zhǎng)6.3%;工業(yè)完成投資574.62億元,下降2.2%;房地產(chǎn)開(kāi)發(fā)完成投資1493.33億元,增長(zhǎng)21.3%。1-7月,上海房地產(chǎn)開(kāi)發(fā)投資穩(wěn)中趨緩,完成開(kāi)發(fā)投資1493.33億元,比去年同期增長(zhǎng)21.3%,增速比一季度和上半年分別回落0.6個(gè)和0.4個(gè)百分點(diǎn)。上海投資數(shù)據(jù)來(lái)看,基建投資以及房地產(chǎn)投資都是穩(wěn)中趨緩,對(duì)于需求推動(dòng)作用較為有限。

而從全國(guó)范圍來(lái)看, 1-7月份,全國(guó)固定資產(chǎn)投資(不含農(nóng)戶(hù))221722億元,同比名義增長(zhǎng)20.1%,增速與1-6月份持平。從環(huán)比看,7月當(dāng)月同比增速20.1%,較上月19.4%回升。

具體來(lái)看,制造業(yè)投資出現(xiàn)回升。7月制造業(yè)投資累計(jì)增速17.1%,與1-6月持平。當(dāng)月同比增速17.1%,較6月15.6%出現(xiàn)回升。分行業(yè)看,上游制造業(yè)投資增速企穩(wěn)回升,黑色金屬行業(yè)投資增速較上月上升1.79個(gè)百分點(diǎn);中游制造業(yè)投資增速分化,通用設(shè)備、電氣機(jī)械回升,交運(yùn)設(shè)備、專(zhuān)用設(shè)備行業(yè)回落;下游汽車(chē)行業(yè)投資增速依然穩(wěn)健增長(zhǎng),計(jì)算機(jī)通訊行業(yè)累計(jì)增速連續(xù)三個(gè)月回升。

基建投資增速再次回升。數(shù)據(jù)顯示,以電熱燃?xì)饧八纳a(chǎn)供應(yīng)、交運(yùn)倉(cāng)儲(chǔ)、水利環(huán)境行業(yè)投資為代表的基建投資增速7月再次回升,未來(lái)基建投資在鐵路、城市基建方面會(huì)繼續(xù)所發(fā)力,但去年9月后基數(shù)迅速提升,制約了今年四季度基建投資同比增速的空間。

房地產(chǎn)投資平穩(wěn)增長(zhǎng)。7月房地產(chǎn)當(dāng)月投資增速21.2%,較上月繼續(xù)增長(zhǎng),累計(jì)增速20.5%,較上月上升0.2個(gè)百分點(diǎn)。商品房銷(xiāo)售依然穩(wěn)健增長(zhǎng),隨著房地產(chǎn)再融資的部分開(kāi)放,地產(chǎn)調(diào)控的天花板或被打開(kāi),未來(lái)地產(chǎn)投資有望保持穩(wěn)健增長(zhǎng)。

總體來(lái)看,7月投資資金支持力度有所增加,鐵路、城市基建等投資促進(jìn)政策的出臺(tái)對(duì)未來(lái)投資增速會(huì)有一定提振,但貨幣和財(cái)政的空間依然有限,未來(lái)投資提升空間不宜過(guò)于樂(lè)觀。

3、下月建筑鋼材需求預(yù)期

綜上所述,接下來(lái)的9月份將進(jìn)入到傳統(tǒng)鋼材消費(fèi)旺季,高溫多雨的影響基本消除,需求季節(jié)性回升的概率較大。同時(shí),國(guó)家一系列穩(wěn)增長(zhǎng)的措施有望繼續(xù)發(fā)力,鐵路、基建、房產(chǎn)以及汽車(chē)等需求都有望得到提振。整體對(duì)于下月的需求預(yù)期有所好轉(zhuǎn)。但考慮到今年投機(jī)需求大幅縮減造成的需求季節(jié)性規(guī)律明顯弱化,所以對(duì)于旺季需求提升,環(huán)比增幅或也不會(huì)太大。

成本分析:進(jìn)口礦價(jià)創(chuàng)近5個(gè)月新高

●8月原材料價(jià)格震蕩上漲

●主要區(qū)域建筑鋼材出廠價(jià)格分析

●9月建筑鋼材成本走勢(shì)預(yù)測(cè)

四、成本分析篇

1、原材料成本分析

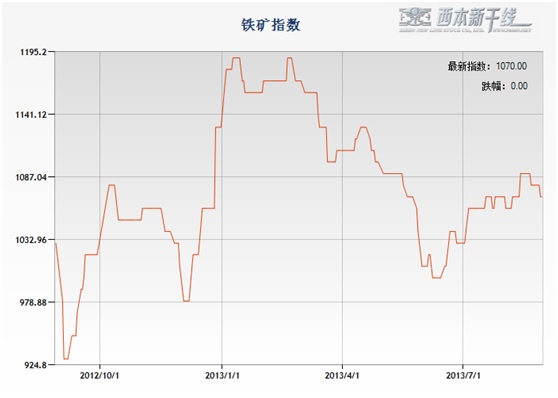

本月國(guó)內(nèi)原料市場(chǎng)震蕩上漲,鐵礦石、鋼坯價(jià)格沖高回落,焦炭、廢鋼價(jià)格穩(wěn)步上漲。根據(jù)西本新干線監(jiān)測(cè)數(shù)據(jù)顯示,截至8月29日,唐山地區(qū)普碳方坯價(jià)格為3160元/噸,月環(huán)比上漲70元/噸;江蘇地區(qū)廢鋼價(jià)格為2640元/噸,月環(huán)比上漲180元/噸;山西地區(qū)焦炭?jī)r(jià)格為1130元/噸,月環(huán)比上漲30元/噸;唐山地區(qū)66%品味干基鐵礦石價(jià)格為1070元/噸,月環(huán)比持平。與此同時(shí),品位62%普氏鐵礦石指數(shù)為139美元/噸,月環(huán)比上漲9美元/噸。

分品種來(lái)看,8月上半月唐山鋼坯價(jià)格大幅上漲,一度漲至3230元/噸的高點(diǎn),下半月轉(zhuǎn)入震蕩整理。目前鋼坯資源相對(duì)緊張,商家惜售待漲心理明顯,去庫(kù)存速度略有放緩。近期唐山地區(qū)部分廠家高爐檢修數(shù)量有所增加,這可能導(dǎo)致鋼坯資源的緊張。而隨著鋼材需求旺季的到來(lái),鋼坯需求量或?qū)⒂兴黾樱A(yù)計(jì)下月國(guó)內(nèi)鋼坯價(jià)格繼續(xù)保持堅(jiān)挺。在經(jīng)歷近4個(gè)月的低迷期后,8月份國(guó)內(nèi)焦炭?jī)r(jià)格迎來(lái)了較大范圍的上漲行情,全國(guó)大部分地區(qū)的漲幅在30-50元/噸左右。另外受到下游鋼廠原料庫(kù)存低位影響,市場(chǎng)整體成交情況有所好轉(zhuǎn),不少焦炭貿(mào)易商抄底意愿再度增強(qiáng),鋼廠采購(gòu)較之前也略顯積極,預(yù)計(jì)下月焦炭市場(chǎng)或繼續(xù)以震蕩偏強(qiáng)為主。8月份華東地區(qū)廢鋼價(jià)格繼續(xù)大幅上漲,累計(jì)漲幅達(dá)180元/噸。近期國(guó)內(nèi)部分地區(qū)持續(xù)高溫,且持續(xù)時(shí)間長(zhǎng),給廢鋼回收、加工、運(yùn)輸?shù)榷紟?lái)很大困難,廢鋼市場(chǎng)資源明顯減少。而隨著盈利好轉(zhuǎn),近期各地的小電爐鋼廠產(chǎn)能釋放加快,對(duì)廢鋼需求增加。一些大中型鋼廠前期的廢鋼庫(kù)存量一直偏低,近期普遍加大了補(bǔ)庫(kù)力度。需求增加,供給不足,導(dǎo)致廢鋼市場(chǎng)價(jià)格連續(xù)走高。

從鐵礦石市場(chǎng)來(lái)看,8月份國(guó)內(nèi)鐵礦石價(jià)格先漲后跌,月末價(jià)格較上月末基本持平。近期鋼廠對(duì)國(guó)產(chǎn)礦采購(gòu)不太積極,目前國(guó)內(nèi)礦庫(kù)存普遍在10天左右,地方礦山也不愿低價(jià)銷(xiāo)售,發(fā)貨情況一般。從鋼廠生產(chǎn)情況來(lái)看,按照當(dāng)期原料價(jià)格測(cè)算,鋼廠在成本線附近運(yùn)行,部分可以做到有盈利,鋼廠普遍滿(mǎn)負(fù)荷生產(chǎn),鐵礦石需求仍保持高位,預(yù)計(jì)近期鐵礦石將保持相對(duì)穩(wěn)定。8月上半月進(jìn)口礦價(jià)大幅上漲,普氏指數(shù)一度漲至142.5美元/噸的近5個(gè)月最高點(diǎn),下半月一度出現(xiàn)回落,但月底再度明顯上漲。截止8月28日,63.5%印度粉礦外盤(pán)報(bào)價(jià)較上月末上漲8美元/噸,62%普氏鐵礦石指數(shù)上漲9美元/噸。目前鋼廠產(chǎn)能利用率依然不高,鋼價(jià)的上漲或會(huì)刺激鋼廠產(chǎn)能的釋放,從而使得鐵礦石的需求進(jìn)一步增加,預(yù)計(jì)短期內(nèi)進(jìn)口礦價(jià)格將繼續(xù)保持堅(jiān)挺。另外,7月份國(guó)內(nèi)鐵礦石進(jìn)口量達(dá)到7314萬(wàn)噸,創(chuàng)下歷史新高,這也反映出當(dāng)前鋼廠的信心較之前有所提振。

8月份波羅的海干散貨運(yùn)價(jià)指數(shù)(BDI)震蕩上漲,截止8月29日,BDI指數(shù)收于1136點(diǎn),較7月底上漲74點(diǎn),漲幅為6.97%。近期BDI 綜合指數(shù)繼續(xù)在海岬型船運(yùn)價(jià)上漲的推動(dòng)下延續(xù)反彈行情,由于對(duì)傳統(tǒng)旺季需求的預(yù)期較為樂(lè)觀,遠(yuǎn)期市場(chǎng)運(yùn)價(jià)指數(shù)攀升進(jìn)一步推動(dòng)運(yùn)價(jià)上行。綜合來(lái)看,運(yùn)價(jià)在接下來(lái)的旺季有望延續(xù)反彈,但運(yùn)力過(guò)剩仍將持續(xù)壓制市場(chǎng)反彈空間。

2、主要區(qū)域建筑鋼材出廠價(jià)格分析

本月板材廠家寶鋼對(duì)9月份出廠價(jià)格上調(diào)120-150元/噸,為5月份以來(lái)首次上調(diào)出廠價(jià)格,武鋼、鞍等鋼廠也對(duì)9月份出廠價(jià)格上調(diào)50-150元/噸不等,反映出板材廠家對(duì)即將到來(lái)的9月份傳統(tǒng)消費(fèi)旺季預(yù)期良好。建材方面,沙鋼、永鋼、中天等鋼廠已連續(xù)四旬上調(diào)出廠價(jià)格,也反映出建材廠家對(duì)后市信心較為充足。不過(guò)8月份鋼廠出廠價(jià)格上調(diào)的幅度明顯超過(guò)市場(chǎng)價(jià)格上漲的幅度,目前主導(dǎo)鋼廠出廠價(jià)格與市場(chǎng)價(jià)格倒掛的現(xiàn)象已有所加劇,9月份鋼廠價(jià)格進(jìn)一步上調(diào)的動(dòng)力不足。

3、下月建筑鋼材成本預(yù)期

綜上所述,目前鋼廠原料庫(kù)存以及港口庫(kù)存都不算高位,且隨著需求旺季產(chǎn)能利用率的進(jìn)一步提升,后期或有新一輪補(bǔ)庫(kù)需求釋放,所以下月原料價(jià)格或仍將堅(jiān)挺運(yùn)行,回調(diào)空間有限。鋼廠方面目前各鋼廠國(guó)內(nèi)及出口訂單總體不錯(cuò),短期合同組織仍不會(huì)有壓力。不過(guò)目前各地主導(dǎo)鋼廠出廠價(jià)格與市場(chǎng)價(jià)格倒掛較為明顯,鋼廠價(jià)格進(jìn)一步上調(diào)的空間也不大綜合來(lái)看,對(duì)于下月的成本預(yù)期,將以小幅盤(pán)整為主。

宏觀經(jīng)濟(jì):關(guān)注政策層面的變化

●宏觀經(jīng)濟(jì)數(shù)據(jù)分析

●宏觀經(jīng)濟(jì)走勢(shì)預(yù)測(cè)

(一)8月份主要宏觀經(jīng)濟(jì)數(shù)據(jù)

(1)8月匯豐中國(guó)PMI制造業(yè)初值50.1,重返50枯榮線上方,創(chuàng)4個(gè)月內(nèi)最高水平,此前市場(chǎng)預(yù)期48.3,7月終值47.7。8月新訂單分項(xiàng)指數(shù)初值亦升至四個(gè)月高點(diǎn),為50.5。

(2)7月70大中城市新建商品住宅價(jià)格變動(dòng)情況與上月相比,價(jià)格下降的城市有4個(gè),持平的城市有4個(gè),上漲的城市有62個(gè)。環(huán)比價(jià)格上漲的城市中,最高漲幅為2.2%。與去年同月相比,70個(gè)大中城市中,價(jià)格下降的城市有1個(gè),上漲的城市有69個(gè)。7月份,同比價(jià)格上漲的城市中,最高漲幅為18.3%,漲幅比6月份回落的城市有7個(gè)。

(3)近日,國(guó)務(wù)院正式批準(zhǔn)設(shè)立中國(guó)(上海)自由貿(mào)易試驗(yàn)區(qū)。試驗(yàn)區(qū)范圍涵蓋上海市外高橋保稅區(qū)、外高橋保稅物流園區(qū)、洋山保稅港區(qū)和上海浦東機(jī)場(chǎng)綜合保稅區(qū)等4個(gè)海關(guān)特殊監(jiān)管區(qū)域,總面積為28.78平方公里。

(4)2013年7月份,全國(guó)居民消費(fèi)價(jià)格總水平同比上漲2.7%。1-7月平均,全國(guó)居民消費(fèi)價(jià)格總水平比去年同期上漲2.4%。2013年7月份,全國(guó)工業(yè)生產(chǎn)者出廠價(jià)格同比下降2.3%,環(huán)比下降0.3%。工業(yè)生產(chǎn)者購(gòu)進(jìn)價(jià)格同比下降2.2%,環(huán)比下降0.4%。1-7月平均,工業(yè)生產(chǎn)者出廠價(jià)格同比下降2.2%,工業(yè)生產(chǎn)者購(gòu)進(jìn)價(jià)格同比下降2.3%。

(5)2013年7月份,規(guī)模以上工業(yè)增加值同比實(shí)際增長(zhǎng)9.7 %(以下增加值增速均為扣除價(jià)格因素的實(shí)際增長(zhǎng)率),比6月份加快0.8個(gè)百分點(diǎn)。2013年7月份,社會(huì)消費(fèi)品零售總額18513億元,同比名義增長(zhǎng)13.2%,比6月份回落0.1個(gè)百分點(diǎn)。

(6)2013年1-7月份,全國(guó)固定資產(chǎn)投資221722億元,同比名義增長(zhǎng)20.1%,增速與1-6月份持平。全國(guó)房地產(chǎn)開(kāi)發(fā)投資同比增長(zhǎng)20.5%,增速比1-6月份提高0.2個(gè)百分點(diǎn)。

(7)中國(guó)國(guó)家能源局14日發(fā)布的數(shù)據(jù)顯示,7月份中國(guó)全社會(huì)用電量4950億千瓦時(shí),同比增長(zhǎng)8.8%,比上月高2.5個(gè)百分點(diǎn),比去年同期高4.3個(gè)百分點(diǎn)。 數(shù)據(jù)顯示,今年1至7月全國(guó)全社會(huì)用電量累計(jì)29901億千瓦時(shí),同比增長(zhǎng)5.7%。

(8) 7月份,全國(guó)公共財(cái)政收入11849億元,比去年同月增加1177億元,增長(zhǎng)11%。1-7月累計(jì),全國(guó)財(cái)政收入80439億元,比去年同期增加5972億元,增長(zhǎng)8%,比1-6月累計(jì)增幅提高0.5個(gè)百分點(diǎn),比上年同期回落3.6個(gè)百分點(diǎn)。1-7月累計(jì),全國(guó)公共財(cái)政支出69069億元,比去年同期增加5648億元,增長(zhǎng)8.9%。

(9)7月末,廣義貨幣(M2)余額105.24萬(wàn)億元,同比增長(zhǎng)14.5%,分別比上月末和上年同期高0.5個(gè)和0.6個(gè)百分點(diǎn);狹義貨幣(M1)余額31.06萬(wàn)億元,同比增長(zhǎng)9.7%,分別比上月末和上年同期高0.7個(gè)和5.1個(gè)百分點(diǎn)。7月人民幣貸款增加6999億元,同比多增1598億元。1-7月人民幣貸款增加5.78萬(wàn)億元,同比多增3839億元。2013年1-7月社會(huì)融資規(guī)模為10.96萬(wàn)億元,比上年同期多2.13萬(wàn)億元。7月份社會(huì)融資規(guī)模為8088億元,比上年同期少2434億元。

(10)7月份,國(guó)內(nèi)汽車(chē)產(chǎn)銷(xiāo)繼續(xù)保持平穩(wěn)增長(zhǎng),當(dāng)月汽車(chē)產(chǎn)銷(xiāo)量分別為158.33和151.63萬(wàn)輛,同比分別增長(zhǎng)10.2%和9.9%。

(11)據(jù)海關(guān)統(tǒng)計(jì),7月份,我國(guó)進(jìn)出口總值2.19萬(wàn)億元人民幣(折合3541.6億美元),比去年同期(下同)增長(zhǎng)7.8%,呈現(xiàn)企穩(wěn)回升態(tài)勢(shì)。其中出口1.15萬(wàn)億元人民幣(折合1859.9億美元),增長(zhǎng)5.1%;進(jìn)口1.04萬(wàn)億元人民幣(折合1681.7億美元),增長(zhǎng)10.9%;7月份出口、進(jìn)口同比增速相比6月份雙雙由負(fù)轉(zhuǎn)正,當(dāng)月貿(mào)易順差1097.7億元人民幣(折合178.2億美元),收窄29.6%。

(12)根據(jù)中國(guó)鐵路總公司數(shù)據(jù),1-7月份國(guó)內(nèi)鐵路固定資產(chǎn)投資2617.45億元,同比增長(zhǎng)16%;其中鐵路投資2281.79億元,同比增長(zhǎng)21.3%。

(13)1-7月份,全國(guó)規(guī)模以上工業(yè)企業(yè)實(shí)現(xiàn)利潤(rùn)總額30032.2億元,比去年同期增長(zhǎng)11.1%,增速與1-6月份持平。7月份,規(guī)模以上工業(yè)企業(yè)實(shí)現(xiàn)利潤(rùn)總額4195.5億元,比去年同期增長(zhǎng)11.6%,增速比6月份提高5.3個(gè)百分點(diǎn)。

(二)9月份宏觀經(jīng)濟(jì)走勢(shì)預(yù)期

一、經(jīng)濟(jì)企穩(wěn)回升,房地產(chǎn)及鐵路投資有望進(jìn)一步加快。

自7月以來(lái),國(guó)務(wù)院推出了系列穩(wěn)增長(zhǎng)的措施,包括金融支持經(jīng)濟(jì)結(jié)構(gòu)調(diào)整和轉(zhuǎn)型升級(jí)、加快棚戶(hù)區(qū)改造、鐵路投融資改革等。隨著各項(xiàng)政策的逐步落實(shí),7月份國(guó)內(nèi)宏觀經(jīng)濟(jì)呈現(xiàn)出較為積極的態(tài)勢(shì),PMI、工業(yè)增加值、投資、出口、PPI和發(fā)電量等多項(xiàng)經(jīng)濟(jì)數(shù)據(jù)均出現(xiàn)改善。從投資分項(xiàng)數(shù)據(jù)來(lái)看,1-7月份中央項(xiàng)目計(jì)劃投資同比增長(zhǎng)12.4%,增速創(chuàng)3年以來(lái)新高,顯示出了中央政府守住經(jīng)濟(jì)增長(zhǎng)下限的態(tài)度。來(lái)自8月份電網(wǎng)口徑方面的統(tǒng)計(jì)數(shù)據(jù),也顯示8月上旬日均發(fā)電量增速約16.4%,大幅高于7月中旬的8.6%和7月下旬的9.8%,被認(rèn)為體現(xiàn)出實(shí)體經(jīng)濟(jì)持續(xù)改善。

1-7月份,國(guó)內(nèi)房地產(chǎn)開(kāi)發(fā)投資總額為44302億元,同比增長(zhǎng)20.5%,增速較1-6月回升0.2個(gè)百分點(diǎn),為連續(xù)兩個(gè)月下滑后的首次回升;其中1-7月份新開(kāi)工面積同比增長(zhǎng)8.4%,較1-6月回升4.6個(gè)百分點(diǎn)。從7月下旬以來(lái),地產(chǎn)行業(yè)政策面有所改善,加之近期爆出再融資預(yù)案的房企數(shù)量有所增加,預(yù)計(jì)在政策面轉(zhuǎn)好的影響下,下半年房地產(chǎn)企業(yè)的新開(kāi)工和投資積極性都將有所提高。根據(jù)中國(guó)鐵路總公司數(shù)據(jù),1-7月份國(guó)內(nèi)鐵路固定資產(chǎn)投資2617.45億元,同比增長(zhǎng)16%;其中鐵路投資2281.79億元,同比增長(zhǎng)21.3%。1-7月份鐵路固定資產(chǎn)投資僅完成了全年的40%,下半年鐵路投資增長(zhǎng)空間依然較大。另外,8月19日,國(guó)務(wù)院發(fā)布了《關(guān)于改革鐵路投融資體制加快推進(jìn)鐵路建設(shè)的意見(jiàn)》明確提出鐵路建設(shè)的六大要求,將有助于解決市場(chǎng)對(duì)鐵總負(fù)債率過(guò)高和投資能力的擔(dān)憂(yōu)。總體來(lái)看,國(guó)家對(duì)公路、鐵路、城市基礎(chǔ)設(shè)施建設(shè)投入力度的加大,房地產(chǎn)企業(yè)再融資的放開(kāi)等政策都將使結(jié)構(gòu)性需求增加,后期我國(guó)房地產(chǎn)及鐵路投資有望繼續(xù)加快,對(duì)國(guó)內(nèi)鋼市需求也將形成提振。

二、央行公開(kāi)市場(chǎng)操作穩(wěn)中偏緊,市場(chǎng)資金面趨于緊張。

金融數(shù)據(jù)方面,7月末,廣義貨幣(M2)余額105.24萬(wàn)億元,同比增長(zhǎng)14.5%,分別比上月末和上年同期高0.5個(gè)和0.6個(gè)百分點(diǎn)。7月人民幣貸款增加6999億元,同比多增1598億元。1-7月人民幣貸款增加5.78萬(wàn)億元,同比多增3839億元。2013年1-7月社會(huì)融資規(guī)模為10.96萬(wàn)億元,比上年同期多2.13萬(wàn)億元。7月份社會(huì)融資規(guī)模為8088億元,比上年同期少2434億元。7月新增信貸略超預(yù)期,貸款結(jié)構(gòu)亦有所改善,其中新增企業(yè)中長(zhǎng)期貸款占比從6月的23%提高到35%,這與7月份穩(wěn)增長(zhǎng)政策實(shí)施,部分項(xiàng)目開(kāi)工有一定關(guān)系,是實(shí)體經(jīng)濟(jì)企穩(wěn)的信號(hào)。 8月28日召開(kāi)的國(guó)務(wù)院常務(wù)會(huì)議決定進(jìn)一步擴(kuò)大信貸資產(chǎn)證券化試點(diǎn),這是當(dāng)前盤(pán)活貨幣信貸存量的重要舉措,有利于金融資源更好地支持實(shí)體經(jīng)濟(jì)發(fā)展。

8月份,盡管央行在公開(kāi)市場(chǎng)連續(xù)凈投放資金,至今已連續(xù)11周保持凈投放資金,但總體看央行公開(kāi)市場(chǎng)操作依然穩(wěn)中偏緊,市場(chǎng)資金利率連續(xù)攀升,資金緊張的局面逐步顯現(xiàn)。據(jù)西本新干線監(jiān)測(cè),8月28日滬大額銀行承兌匯票貼現(xiàn)率為5.74‰,較7月23日上漲2.5%。受到當(dāng)月人民幣遠(yuǎn)期匯率升值放緩引發(fā)資金外流及市場(chǎng)對(duì)美國(guó)將退出QE的預(yù)期升溫影響,7月份我國(guó)新增外匯占款減少244.74億元,連續(xù)2個(gè)月出現(xiàn)減少。而央行行長(zhǎng)周小川表示流動(dòng)性總體充裕,將繼續(xù)執(zhí)行穩(wěn)健的貨幣政策而難有大調(diào)整,意味著“緊貨幣”的環(huán)境短難改觀。9月份是三季度末,預(yù)計(jì)流動(dòng)性仍將維持緊平衡態(tài)勢(shì)。

國(guó)際市場(chǎng):8月份國(guó)際鋼價(jià)穩(wěn)步上漲

●國(guó)際主要鋼材市場(chǎng)分區(qū)域分析

●國(guó)際線螺市場(chǎng)后期仍將穩(wěn)中有漲

六、國(guó)際市場(chǎng)篇

根據(jù)西本新干線綜合處理的數(shù)據(jù)(如上表)顯示,本月國(guó)際鋼市表現(xiàn)良好,多數(shù)地區(qū)穩(wěn)步上張。具體數(shù)據(jù)如下:

螺紋鋼價(jià)格整體上漲:歐美市場(chǎng)方面:8月與7月同期相比較,美國(guó)鋼廠價(jià)格持平,進(jìn)口價(jià)格上漲16美元/噸。同期,歐盟鋼廠價(jià)格上漲22美元/噸,進(jìn)口價(jià)格上漲16美元/噸,德國(guó)市場(chǎng)價(jià)格上漲55美元/噸。

亞洲市場(chǎng)方面:中國(guó)市場(chǎng)價(jià)格——西本新干線鋼材指數(shù)從7月26日的576美元/噸下跌至8月28日的574美元/噸,單月價(jià)格下跌2美元/噸;韓國(guó)市場(chǎng)報(bào)價(jià)上漲5美元/噸;日本市場(chǎng)價(jià)格上漲14美元/噸,出口價(jià)格上漲4美元/噸。另外,中東進(jìn)口價(jià)格上漲15美元/噸,土耳其出口價(jià)格上漲100美元/噸,獨(dú)聯(lián)體國(guó)家出口報(bào)價(jià)持平。

方坯價(jià)格穩(wěn)中有漲:8月份與7月同期相比較,土耳其出口報(bào)盤(pán)(FOB價(jià))持平,而獨(dú)聯(lián)體出口黑海報(bào)盤(pán)(FOB價(jià))持平;與此同時(shí),中東市場(chǎng)進(jìn)口價(jià)格上漲10美元/噸,東南亞進(jìn)口(CFR)價(jià)格上漲5美元/噸。

另?yè)?jù)國(guó)際鋼鐵協(xié)會(huì)的統(tǒng)計(jì)數(shù)據(jù),2013年7月份全球64個(gè)主要產(chǎn)鋼國(guó)和地區(qū)粗鋼產(chǎn)量為1.32億噸,同比增長(zhǎng)2.7%,較2011年增長(zhǎng)3.9%。7月份歐盟27國(guó)粗鋼產(chǎn)量為1341萬(wàn)噸,同比下降6%,較2011年下降10.5%;獨(dú)聯(lián)體粗鋼產(chǎn)量為915萬(wàn)噸,同比下降0.2%,較2011年下降1.4%;北美粗鋼產(chǎn)量為1002萬(wàn)噸,同比增長(zhǎng)0.1%,較2011年下降0.8%;南美粗鋼產(chǎn)量為403萬(wàn)噸,同比增長(zhǎng)2.7%,較2011年下降5.5%;亞洲粗鋼產(chǎn)量為8909萬(wàn)噸,同比增長(zhǎng)4.9%,較2011年增長(zhǎng)8.4%。7月份全球鋼廠的產(chǎn)能利用率為76.8%,較6月份下降約2.4個(gè)百分點(diǎn),較去年7月份下降0.8個(gè)百分點(diǎn)。

總結(jié)來(lái)看,雖然8月份全球主要地區(qū)鋼廠的開(kāi)工率依然季節(jié)性下降,多個(gè)國(guó)家鋼廠甚至采取了比較大的減產(chǎn)檢修策略,預(yù)計(jì)8月份全球粗鋼日均產(chǎn)量將繼續(xù)環(huán)比下降。歐洲地區(qū)夏休即將結(jié)束,隨著用戶(hù)重返市場(chǎng),預(yù)計(jì)后期成交將好轉(zhuǎn);美國(guó)市場(chǎng)需求復(fù)蘇,市場(chǎng)穩(wěn)中趨漲。總體上判斷,預(yù)計(jì)9月份國(guó)際鋼材市場(chǎng)仍然保持強(qiáng)勢(shì)。

七、綜合觀點(diǎn)篇

全面總結(jié)一下9月份分析報(bào)告內(nèi)容,西本新干線分析認(rèn)為,9月份上海建筑鋼材市場(chǎng)價(jià)格基礎(chǔ)運(yùn)行條件如下:

其一、需求層面。農(nóng)歷6月(7.8-8.6)終端采購(gòu)量環(huán)比、同比均出現(xiàn)明顯增長(zhǎng),反映農(nóng)歷6月整體需求增長(zhǎng)超預(yù)期。不過(guò)7月下旬以來(lái)成交連續(xù)回落,除高溫天氣對(duì)下游采購(gòu)、施工的客觀影響之外,價(jià)格的過(guò)快拉高也不利于下游需求的持續(xù)釋放。接下來(lái)的9月份將進(jìn)入到傳統(tǒng)鋼材消費(fèi)旺季,需求季節(jié)性回升的概率較大。但考慮到今年投機(jī)需求大幅縮減造成的需求季節(jié)性規(guī)律明顯弱化,所以對(duì)于旺季需求提升,環(huán)比增幅或也不會(huì)太大。

其二、供給層面。7月份國(guó)內(nèi)粗鋼日均產(chǎn)量連續(xù)3個(gè)月下滑,市場(chǎng)供需矛盾略有緩解。但近期國(guó)家在環(huán)保治理方面并無(wú)進(jìn)一步強(qiáng)有力的政策出臺(tái),隨著鋼廠利潤(rùn)回升以及訂單好轉(zhuǎn),8月份國(guó)內(nèi)鋼廠開(kāi)工率已明顯上升,尤其是大鋼廠的開(kāi)工率在8月上旬創(chuàng)下歷史新高。9月份隨著需求的季節(jié)性回暖,國(guó)內(nèi)鋼鐵企業(yè)增產(chǎn)沖動(dòng)依然較強(qiáng)。因此,市場(chǎng)供給壓力過(guò)大的風(fēng)險(xiǎn)依然存在。

其三、成本因素。8月份各主要原料價(jià)格漲幅明顯超過(guò)鋼材,進(jìn)口礦、焦炭、鋼坯、廢鋼當(dāng)月漲幅分別達(dá)到6.92%、2.73%、2.27%和7.32%,而同期鋼材價(jià)格漲幅僅為0.55%,鋼廠利潤(rùn)空間進(jìn)一步壓縮。目前鋼廠原料庫(kù)存以及港口庫(kù)存都不算高位,且隨著需求旺季產(chǎn)能利用率的進(jìn)一步提升,后期或有新一輪補(bǔ)庫(kù)需求釋放,下月原料價(jià)格仍將堅(jiān)挺運(yùn)行,成本對(duì)鋼價(jià)支撐力度依然較強(qiáng)。

其四、資金層面。近期市場(chǎng)對(duì)于美國(guó)將退出QE的預(yù)期不斷升溫,我國(guó)熱錢(qián)已開(kāi)始出現(xiàn)流出現(xiàn)象,6、7月份我國(guó)新增外匯占款連續(xù)兩個(gè)月減少,市場(chǎng)資金利率在8月份也持續(xù)保持在較高水平。目前市場(chǎng)對(duì)于6月中下旬的資金緊張局面依然心有余悸,而9月份是三季度末,在央行表態(tài)將繼續(xù)執(zhí)行穩(wěn)健貨幣政策而難有大調(diào)整的情況下,9月份資金緊張的局面很可能會(huì)有所加劇。

其五、政策因素。近期國(guó)內(nèi)盡管未出臺(tái)大規(guī)模刺激政策,但密集出臺(tái)了不少有針對(duì)性的微刺激政策,政策層面對(duì)鋼鐵行業(yè)的影響總體偏正面,公路、鐵路、城市基礎(chǔ)設(shè)施建設(shè)投入力度的加大,房地產(chǎn)企業(yè)再融資的放開(kāi)等政策都將對(duì)提升國(guó)內(nèi)鋼市需求形成正面影響。而近日國(guó)務(wù)院高層表態(tài)今冬京津冀持續(xù)3天重污染天氣將問(wèn)責(zé)主要領(lǐng)導(dǎo),后期京津冀地區(qū)的環(huán)保治理政策依然值得市場(chǎng)關(guān)注。

綜上,筆者個(gè)人最后對(duì)9月份滬上螺紋鋼價(jià)格走勢(shì)作以下推測(cè):9月份國(guó)內(nèi)鋼價(jià)走勢(shì)較為微妙,一方面隨著傳統(tǒng)消費(fèi)旺季的到來(lái),房地產(chǎn)、鐵路投資增速有望繼續(xù)加快,國(guó)內(nèi)鋼市去庫(kù)存化的局面有望延續(xù);另一方面市場(chǎng)對(duì)于美國(guó)QE退出的情緒升溫,以及9月處于三季度末,市場(chǎng)資金緊張局面很可能加劇,國(guó)內(nèi)市場(chǎng)心態(tài)普遍謹(jǐn)慎。9月份國(guó)內(nèi)鋼價(jià)或?qū)㈦y有明確的趨勢(shì)性行情,將以窄幅箱體震蕩為主。基于此,預(yù)計(jì)9月份滬市優(yōu)質(zhì)品螺紋鋼代表規(guī)格價(jià)格(以西本指數(shù)為基準(zhǔn)),或?qū)⒃?550-3700元/噸區(qū)間震蕩運(yùn)行。

|